cautare

Rezultatele 1 - 25 din 46 pentru "crestere dobanda cheie"

- De ce stă BNR cu dobânzile? Creșterea salariilor pune presiune pe inflație, situația fiscală generează „riscuri mari”, deficitele amenință cursul11 oct 2024

Banca Națională a României a menținut la 6,5% dobânda cheie la ședința din octombrie, ultima în mandatul conducerii, care tocmai a încetat. Deși creșterea economică a încetinit semnificativ, ceea ce teoretic ar fi permis BNR să vină cu încă o scădere de dobânzi, banca centrală a fost mai degrabă precaută. Cum explică banca centrală decizia.

- BNR avertizează cu privire la deficitul bugetar mare, creșterea salariilor la stat și impactul noii legi a pensiilor. Risc pentru curs20 aug 2024

Banca Națională a României a tăiat dobânda cheie, încurajată de scăderea inflației în prima jumătate a acestui an. Pe de altă parte, banca centrală semnalează riscurile și incertitudinile mari venite din deficitul bugetar ridicat, în condițiile creșterii salariilor și pensiilor. Un alt risc fundamental vine din deficitul extern ridicat, care pune presiune pe cursul de schimb, deși aceasta este estompată acum de intrările de fonduri europene.

- BNR este îngrijorată de creșterea rapidă a salariilor. Retorica, mai aspră decât în ultima vreme16 apr 2024

Banca Națională a României se arată îngrijorată de efectele pe care creșterea salariilor le-ar putea avea asupra inflației și competitivității economiei, potrivit minutei celei mai recente ședințe de politică monetară. Retorica BNR cu privire la dinamica salariilor, inclusiv în ceea privește majorarea salariului minim precum și creșterea lefurilor la stat, este mai aspră decât în ultima vreme. Analiștii au vorbit recent despre indicii ale unei spirale salarii-prețuri.

- BNR a menținut dobânda cheie la 7%. Se așteaptă la o inflație mai ridicată în 2024 decât prognoza8 nov 2023

Banca Națională a României a menținut la 7% rata de politică monetară, decizie în acord cu consensul larg al analiștilor. BNR se așteaptă ca inflația să fie mai ridicată anul viitor decât anticipa anterior, cu o creștere încă de la începutul anului, ca urmare a modificărilor fiscale. De altfel, politica fiscală și noile măsuri ce ar putea fi luate de Guvern pentru reducerea deficitului sunt menționate în mai multe rânduri de BNR printre riscurile semnificative pentru următoarea perioadă.

- Dobânzi mai mari pentru mai multă vreme și inflație persistentă, umflată de creșterea fiscalității și scumpirea petrolului – previziunile analiștilor OTP30 oct 2023

Analiștii OTP Bank se așteaptă ca BNR să reducă rata cheie abia din vara anului viitor și să vină cu o tăiere foarte redusă a dobânzilor, pe fondul unei inflații care se va menține la un nivel ridicat, mai ales în contextul măsurilor fiscale și a scumpirii petrolului. Reducerea ratei cheie este semnalul pe care consumatorii îl așteaptă pentru a căuta din nou creditele ipotecare, crede președintele OTP România.

- BNR, așteptată să mențină rata cheie la prima ședință din toamnă. Analiștii cred că măsurile fiscale ar putea întârzia scăderea dobânzilor3 oct 2023

Banca Națională a României va menține rata cheie la 7%, cred analiștii. Deși momentul reducerilor de dobândă se apropie, acesta s-ar putea să nu vină prea repede. Motivul? Creșterile de taxe ar putea menține inflația la un nivel mai ridicat pentru mai multă vreme.

- BNR este îngrijorată de creșterea ”deosebit de alertă” a salariilor peste productivitate17 iul 2023

Piața muncii a revenit între principalele preocupări ale Băncii Naționale a României, în condițiile în care salariile cresc cu două cifre. Banca centrală este preocupată mai ales de creșterea ”deosebit de alertă și în continuă accelerare” a costului unitar cu forța de muncă, mai ales în industrie. Pe fondul unei penurii de muncitori calificați, BNR vede în continuare presiuni de creștere a salariilor, însă se așteaptă ca acestea să fie temperate de răcirea creșterii economice.

- ULTIMA ORĂ BNR a menținut dobânda cheie la 7%, conform cu așteptările analiștilor. Plafonarea adaosului comercial, sursă de incertitudini la adresa proiecției de inflație5 iul 2023

Banca Națională a României a menținut nemodificată rata cheie la 7%, decizie în rând cu așteptările economiștilor din bănci. BNR notează ca incertitudine la adresa perspectivelor inflației măsura recentă de plafonare a adaosului comercial la produsele alimentare de bază.

- Economiștii se așteaptă ca BNR să mențină mâine dobânda cheie la 7%. Ce se întâmplă cu cursul și dobânzile la credite4 iul 2023

Analiștii se așteaptă ca Banca Națională a României să aștepte cuminte scăderea inflației înainte să scadă dobânzile. Cu intrări mari de valută și un excedent record de lichiditate, leul se menține sub pragul de 5 unități/euro, dar economiștii văd o depreciere din toamnă. De anul viitor am putea vedea și primele scăderi ale ratei de politică monetară, dar BNR va fi cu un ochi la cheltuielile electorale.

- Isărescu semnalizează finalul creșterilor de dobânzi: “Încep să cred că este limita”. Ce spune despre excesul de lichiditate12 mai 2023

Guvernatorul BNR Mugur Isărescu spune că începe să creadă că nivelul actual al ratei cheie, stabilit în ianuarie la 7%, este limita de sus pentru acest an, în condițiile în care banca centrală vede inflația în scădere la 7,1% în decembrie. Pe de altă parte, Isărescu spune că băncii centrale nu-i face plăcere să vadă un exces de lichiditate atât de ridicat în sectorul bancar și că acesta este generat de intrări de capitaluri.

- BNR, îngrijorată de execuția bugetară. Banca se așteaptă la decelerarea treptată a economiei. Ce riscuri vede pentru cursul de schimb18 apr 2023

Banca Națională a României menționează execuția bugetară de la începutul anului printre riscurile la adresa situației macroeconomice, în condițiile creșterii abrupte a deficitului fiscal. Banca se așteaptă, la fel ca cei mai mulți analiști, la încetinirea creșterii economice, deși vede presiuni în continuare în piața muncii pe creșterea salariilor. Cursul de schimb este amenințat de deficitul extern și cel fiscal, dar și de mediul internațional, deși în ultima vreme leul a fost susținut de intrările de capital în căutare de randamente.

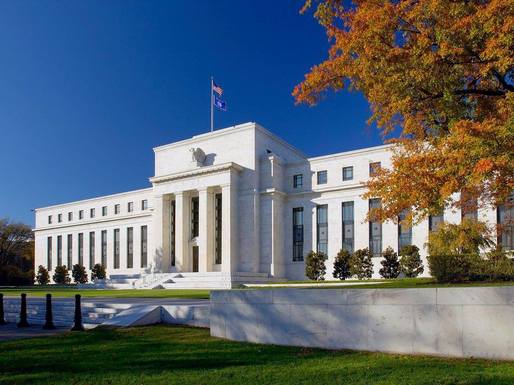

- Rezerva Federală a SUA ar urma să crească din nou dobânda cheie, cu 0,25 puncte procentuale, în pofida incertitudinilor bancare19 mar 2023

Chiar și cu tulburările din industria bancară și incertitudinile rezultate, Rezerva Federală va aproba probabil o creștere cu un sfert de punct procentual a dobânzii de politică monetară, săptămâna viitoare, potrivit prețurilor din piață și mai multor mulți experți de pe Wall Street.

- VIDEO PROFIT LIVE Valentin Tătaru, ING: Trebuie să ne așteptăm la o iarnă grea, foarte grea. Fabricile care sunt consumatori intensivi se închid una câte una. Nu se întrevede o revenire în V11 oct 2022

Economistul șef al ING Bank România spune că principala preocupare trebuie să fie în perioada următoare pentru evoluția economiei, mai ales în contextul în care iarna se anunță foarte grea din cauza potențialelor probleme energetice și în condițiile în care prețurile mari deja închid consumatorii intensivi din industrie. ”Pentru noi este esențial ca economia zonei euro să nu se contracte prea mult și să nu dureze prea mult”, spune Valentin Tătaru. Inflația ar urma să mai crească pe final de an, și după ce se întrevede o scădere BNR ar putea lăsa cursul să crească. Dobânzile urmează să mai crească și ele, și se va vedea în IRCC peste jumătate de an.

- Economiștii se așteaptă la dobânzi mai mari după ultima mutare a BNR. La cât pot ajunge ROBOR și IRCC7 oct 2022

Banca Națională a României a surprins piața cu ultima decizie de politică monetară și a revizuit din nou în sus estimarea privind inflația. Analiștii se așteaptă acum la dobânzi mai mari de la banca centrală, care se vor transpune în piață în creditele acordate populației și firmelor.

- Banca centrală a Ungariei surprinde din nou piețele27 sep 2022

Banca Națională a Ungariei a majorat cu 1,25 puncte procentuale dobânda cheie până la 13% pe an, nivel peste așteptările analiștilor. Ungaria se confruntă cu o inflație ridicată și presiuni pe cursul de schimb, astfel că a ajuns la cele mai ridicate dobânzi din regiune. Banca centrală semnalizează că a încheiat ciclul de creștere a dobânzii de referință.

- PROFIT NEWS TV Cristian Popa, BNR: Problema fiscală este majoră. Mai e nevoie de creșteri de dobândă, ne așteaptă un deceniu de luptă cu inflația. Cel mai complicat scenariu este cel al opririi gazelor rusești25 iul 2022

Banca Națională a României mai trebuie să vină cu creșteri de dobândă, în contextul inflației ridicate, care ar putea persista în următorul deceniu la nivel mondial, crede Cristian Popa, membru al Consiliului de Administrație. Politica monetară nu poate suplini pentru multă vreme lipsa de acțiune în ceea ce privește deficitul fiscal, care este unul ridicat în România și vine din probleme structurale. Creșterea economică în acest an probabil se va menține ridicată, însă va fi una înșelătoare, generată de avansul foarte ridicat din primul trimestru, în timp ce în restul anului vom avea o cvasi-stagnare, atrage atenția oficialul BNR.

- BNR vede riscuri considerabile la adresa economiei, presiuni pe cursul de schimb și subliniază că majorările de dobândă trebuie atent dozate18 iul 2022

Banca Națională a României se arată îngrijorată de dinamica economică în următoare perioadă, chiar dacă în primul trimestru produsul intern brut a crescut peste așteptări. Banca centrală subliniază pericolele mari venite din mediul extern, care găsesc România vulnerabilă în ceea ce privește deficitul bugetar și pe cel de cont curent. Chiar în ședința în care a majorat rata cheie peste așteptările pieței, ca răspuns la o inflație cu mult peste așteptările de la începutul anului, banca avertizează că politica monetară trebuie întărită cu atenție, pentru a nu genera o încetinire semnificativă a creșterii economice.

- Banca Cehiei crește dobânda cheie la 7%, nivel aproape dublu față de cel al BNR22 iun 2022

Banca Națională a Cehiei a majorat rata de politică monetară cu 1,25 puncte procentuale la 7%, cel mai ridicat nivel de după 1999. Dobânda cheie a Băncii Naționale a României este la 3,75%, cel mai redus nivel din regiune, chiar dacă inflația este printre cele mai ridicate.

- PROFIT NEWS TV Ciprian Dascălu, economist-sef BCR: Am intrat cu un deficit bugetar foarte ridicat în criza Covid. Acum a venit nota de plată15 apr 2022

Depășirea pragului de 50% din PIB a datoriei publice este și o urmare a faptului că România a intrat în criza sanitară deja cu deficite foarte ridicate, accentuate ulterior de măsurile luate de Guvern pentru a sprijini economia în ultimii doi ani, susține Ciprian Dascalu, economist-sef al BCR.

- Banca Națională a Poloniei a crescut dobânda cheie cu 1 punct procentual, la 4,5%, și lasă și mai mult în urmă BNR6 apr 2022

Banca centrală a Poloniei a surprins piața, majorând dobânda cheie cu un pas de două ori mai mare decât cel așteptat. Prin mișcarea de azi, Banca Națională a României rămâne și mai mult în urmă în regiune cu ratele de dobândă.

- Unii analiști cred că economia a intrat în recesiune tehnică, dar și-ar putea reveni în a doua parte a anului10 mar 2022

Statistica a revizuit datele privind creșterea economică pe anul trecut și scăderea din trimestrul al patrulea este acum estimată a fi de mai mică amploare. BCR crede însă că e probabil să fim deja într-o recesiune tehnică, având în vedere impactul pe care războiul din Ucraina îl are deja asupra Europei. ING vede o încetinire a investițiilor din cauza incertitudinii și spune că riscul unei recesiuni nu poate fi ignorat.

- Datele dezamăgitoare privind creșterea economică din 2021 atrag revizuiri ale economiștilor pentru 2022. Inflația este estimată să accelereze15 feb 2022

Economiștii băncilor au început revizuirea în jos a estimărilor pentru evoluția economică din acest an după ce datele privind evoluția produsului intern brut pentru trimestrul 4 din 2021 au dezamăgit, ultimele trei luni fiind unele de contracție. Totodată, datele privind accelerarea inflației atrag estimări mai ridicate de creșteri ale prețurilor.

- BNR se așteaptă la decelerarea accentuată a creșterii economice anul viitor, sub nivelurile de dinainte de pandemie, deși vin banii PNRR. Riscuri ridicate la adresa leului22 nov 2021

Politica fiscală rămână o sursă importantă de incertitudini, în condițiile în care nu a fost adoptată o nouă rectificare bugetară și nu a fost publicat planul de buget pentru 2022, care să arate angajamentul pentru reducerea deficitului bugetar, arată BNR. Deja coaliția care se conturează între PNL și PSD discută de majorarea pensiilor.

- PROFIT NEWS TV Ionuț Dumitru, Raiffeisen Bank: Dobânzile vor crește cert. Ajustarea fiscală devine și mai dificilă. Crește presiunea socială, nu mai putem îngheța pensiile și salariile bugetarilor9 nov 2021

BNR este obligată să reacționeze la creșterea inflației cu o majorare mai amplă a ratei cheie, după ce celelalte bănci centrale din regiune au crescut agresiv dobânzile, arată economistul șef al Raiffeisen Bank România. Mișcarea BNR se va reflecta în cele din urmă și în majorarea dobânzilor la credite, dar și în scumpirea finanțării statului, condiție în care reducerea deficitului fiscal devine tot mai dificilă, mai ales că au reapărut discuțiile despre creșterea pensiilor și salariilor bugetarilor, avertizează Dumitru.

- Băncile centrale din regiune reacționează dur la creșterea prețurilor. Ce va face BNR? Prognoză de inflație de 8% la finele anului8 nov 2021

Băncile centrale din Polonia și Cehia au majorat peste așteptări dobânda cheie, ca răspuns la creșterea rapidă a inflației. Și în România inflația a sărit cu mult peste prognoză, și unii analiști cred că ar putea ajunge chiar la 8% la finele anului, iar Banca Națională trebuie să vină cu creșteri de dobânzi la ședința de marți, dacă nu vrea să rămână în urmă și să crească presiunea pe cursul de schimb. Aceste evoluții se vor vedea și în creșterea ratelor la credite.